Die Europäische Zentralbank (EZB) und auch die US-Notenbank Federal Reserve System (Fed) haben zuletzt klare Signale gesendet, dass für dieses Jahr keine Leitzinsanhebungen mehr geplant sind. Welche Bedeutung hat dies für die Bauzinsen und die Immobilienpreise? Wie beeinflusst die aktuelle Zinssituation die Finanzierungsstrategie von Bauherren, Immobilienkäufern und derzeitige Anschlussfinanzierer? Hier ein Überblick inklusive Finanzierungstipps.

Welche Zinspolitik verfolgt die EZB derzeit?

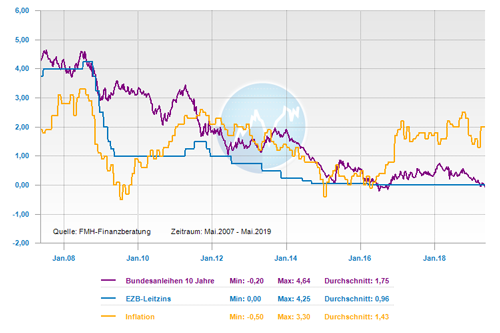

Der EZB-Leitzins für die kurzfristige Liquiditätsversorgung der Banken liegt nach wie vor bei null Prozent und dies wird sich voraussichtlich auch nicht so schnell ändern. Die Europäische Zentralbank (EZB) erklärte vor kurzem, dass sie bis mindestens Ende dieses Jahres nicht vor hat, eine Zinserhöhung vorzunehmen. Außerdem ließ sie durchblicken, dass sie diesen Kurs gegebenenfalls erneut verlängern könnte. Ob die Leitzinsen im kommenden Jahr angehoben werden, hängt hauptsächlich von der konjunkturellen Entwicklung ab. Je schwächer die Konjunktur, umso unwahrscheinlicher ist es, dass die Zentralbank mit einer Zinsanhebung kreditfinanzierte Investitions- und Konsumaktivitäten verteuert und damit die Wirtschaft möglicherweise bremst. Derzeit sehen die EZB-Volkswirte die wirtschaftliche Entwicklung in Europa eher skeptisch und rechnen etwa bei der Inflation auch künftig mit einem Wert unterhalb der gewünschten Zielmarke von zwei Prozent.

Wie beeinflussen die Niedrigzinsen die Immobilienpreise und Mieten?

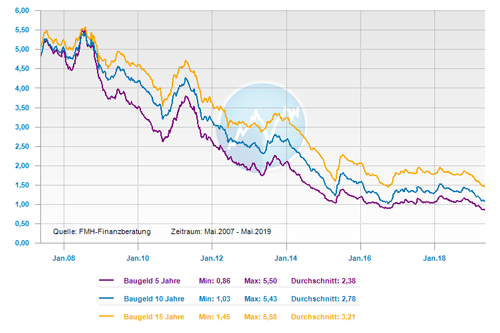

Die Zinsen für Geldanlagen verharren parallel zu den Leitzinsen sowie den Marktzinsen für Baudarlehen auf einem historisch niedrigem Niveau. Das sorgt einerseits dafür, dass für viele Menschen der Traum vom eigenen Zuhause in greifbare Nähe rückt. Andererseits fördert der vergleichsweise günstige kreditfinanzierte Eigenheimerwerb die Nachfrage, da es an rentablen Alternativen fehlen. In vielen Großstädten und Ballungszentren, wo auch aufgrund von anhaltendem Zuzug und zu wenig Bauland Wohnraum fehlt, wirkt sich das wiederum auf die Immobilienpreise und Mieten aus. Aus einer Studie der Hans-Böckler-Stiftung geht hervor, dass allein in Berlin mehr als 300.000 Wohnungen fehlen, in den Großstädten beziffert die Studie den Wohnungsmangel auf rund zwei Millionen Einheiten. So lange diese Lücke klafft, ist mit einer Entspannung am Wohnungsmarkt kaum zu rechnen. Mehrere Umfragen und Analysen gehen in absehbarer Zeit weiter von teils stark steigenden Preisen in begehrten Lagen aus. Allerdings sollten Immobilienfinanzierer ihre Planung jedoch nicht von einer prognostizierten Preisentwicklung abhängig machen. Entscheidend ist vielmehr, dass sie die Finanzierung langfristig tragen können.

Welche Zinsentwicklung prognostizieren die Experten?

Da die Konjunktur lahmt und die Prognosen eher düster sind, halten Analysten deshalb einen kurz- und mittelfristigen Zinsanstieg in der Mehrheit für wenig wahrscheinlich. Laut des aktuellen Interhyp-Bauzins-Trendbarometers, das auf der Befragung von Zinsexperten von Bankenpartnern basiert, geht die überwiegende Mehrheit von kurzfristig gleichbleibenden Zinsen aus. Auf Sicht von einem Jahr rechnet gut die Hälfte mit einem leichten Anstieg der Bauzinsen. Die übrigen Marktbeobachter prognostizieren wiederum gleichbleibende oder sogar leicht rückläufige Finanzierungszinsen.

Welche Auswirkungen hat das Niedrigzinsumfeld auf die Finanzierungsstrategie?

Deshalb dürfte es sich für viele Bauherren und Anschlussfinanzierer lohnen, angesichts des Niedrigzinsniveaus die Zinsen langfristig festzuschreiben. Angst das man sich zu lange bindet, muss man in der Regel nicht haben. Denn wenn nach der vollständigen Darlehensauszahlung mindestens 10 Jahre vergangen sind, können Kreditnehmer gemäß § 489 BGB den Vertrag mit einer Frist von sechs Monaten kündigen, ohne eine Vorfälligkeitsentschädigung zahlen zu müssen. Sondertilgungskontingente sowie die Möglichkeit, die Tilgung zu verändern bieten zusätzliche Flexibilität. Für wen eine absolute Planungssicherheit wichtig ist, der sollte ein Volltilgerdarlehen als eine Option mit berücksichtigen. Volltilgerdarlehen sind derzeit so günstig wie schon lange nicht mehr.

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Neue KfW Broschüre – informativ und kostenlos für Ihre Finanzierungsplanung

Bauherren sollten auf ein abgesichertes Nettogehalt achten

Baufinanzierung: Wie viel Eigenkapital muss sein?