Eğilmez: Eldeki verilerle piyasalardaki beklentiler aynı şeyi söylemiyor

Verilere ve özellikle banka mevduat faizleriyle Merkez Bankası’nın bankalara fon sağlamakta uyguladığı faizlere baktığımızda Merkez Bankası’nın bir faiz artırımı yapması bu aşamada gerekli görünmüyor. Buna karşılık verilere değil de piyasa gerçeklerine baktığımızda Merkez Bankası’nın bu aşamada faiz artırımı yapmaktan kaçınması pek mümkün görünmüyor.

DUVAR - Eski Hazine Müsteşarı Mahfi Eğilmez, Merkez Bankası'nın yarın gerçekleştirilecek (24 Haziran) Para Politikası Kurulu toplantısı öncesi, piyasalardaki faiz artırımı beklentisini değerlendirdi. Eğilmez'in kişisel bloğundan yayımladığı Merkez Bankası Faiz Arttırır mı? başlıklı yazısı şöyle.

ELDEKİ VERİLERİN ANALİZİ

Şimdiye kadar defalarca karşıma çıksa da hiç yanıtlamadığım bir soru bu. Yanıtlamıyorum çünkü Merkez Bankası yönetiminin ne düşündüğünü, ne planladığını, nasıl bir para politikası izlediğini bilmiyorum. Yüzde 5 hedef koyup bu hedefte ısrar ettiklerinden beri benim açımdan Merkez Bankası para politikası, bütün açıklamalara, raporlara karşılık bilinmez ve işin daha kötüsü tahmin edilemez bir politika. O nedenle bu soruya yıllardır yanıt vermiyorum. Buna karşılık verileri analiz ederek ve piyasayı gözlemleyerek Merkez Bankası’nın faiz konusunda ne yapması gerektiğini söylüyorum.

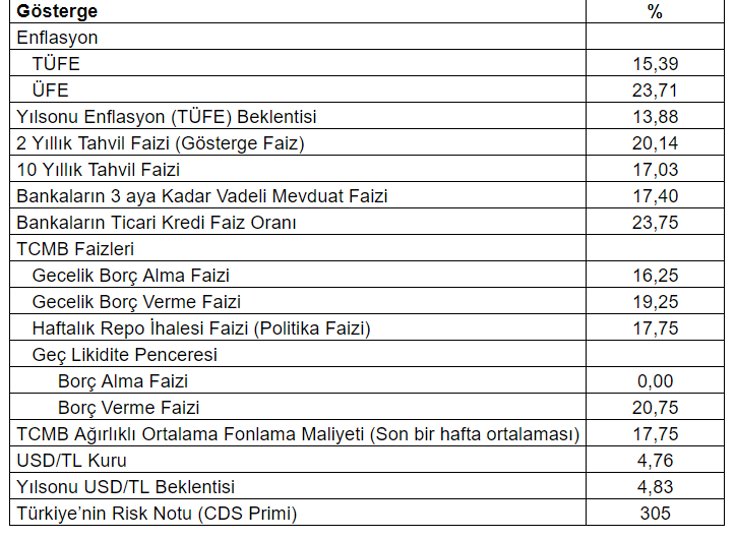

Önce mevcut durumda Merkez Bankası faiz kararını etkileyecek göstergelerin durumuna bir bakalım (veriler için kaynaklar: TÜİK, TCMB, Bloomberg HT.)

Tabloya aldığımız verilere göre bugün itibariyle yüzde 15,39 olan enflasyonun TCMB Beklenti Anketi sonuçlarına göre yıl sonunda yüzde 13,88’e düşmesi bekleniyor. Merkez Bankası’nın bankaları fonladığı faizlerin miktar ağırlıklı ortalamasına bakarsak (Merkez Bankası Ağırlıklı Ortalama Fonlama Maliyeti) bunun da son dönemde yüzde 17,75 olduğunu görüyoruz.

DİKKATE ALINMASI GEREKEN KONULAR

Tabloda dikkate alınması gereken dört konu var: (1) Üretici fiyatları enflasyonu (ÜFE) yüzde 23,71 oranıyla tüketici fiyatları enflasyonunun (TÜFE) 8,32 puan üzerinde seyrediyor. Bu, bize yakın gelecekte ya ÜFE’nin gerileyeceğini veya TÜFE’nin artacağını ya da ÜFE’nin biraz gerileyip TÜFE’nin biraz artacağını gösteriyor. Bu durumda yıl sonunda enflasyon oranı beklenen noktadan (yüzde 13,88) daha yukarıda olabilir. TCMB Beklenti Anketine göre bugün itibariyle 4,76 olan USD/TL döviz kuru için yılsonu beklentisi 4,83. Yılbaşında kur 3,77 idi. Eğer yıl sonunda beklenti anketinde olduğu gibi 4,83 olarak gerçekleşirse bu durumda TL, Dolara karşı bu yıl yüzde 28 değer kaybetmiş olacak. Bu durumda enflasyonun yüzde 13,88’lik bir oranda kalması pek kolay gözükmüyor. (2) Merkez Bankası ortalama faizi (yüzde 17,75) bankaların mevduat faizine (yüzde 17,40) yakın, buna karşılık, gösterge faiz olarak kabul edilen iki yıllık devlet tahvili faizine (yüzde 20,14) uzak bir yerde bulunuyor. Dolayısıyla Merkez Bankası’nın bankalara sağladığı fon açısından faizini artırması gereksiz olmakla birlikte piyasa beklentisi açısından faizini artırması gerekli görünüyor. Burada çelişkili bir durum var. (3) Ülkenin risk derecesini gösteren CDS primi 305 baz puanda bulunuyor. Yabancı yatırımcıları ve fon yöneticilerini en fazla etkileyen göstergelerin başında gelen bu gösterge, dünya ortalamasının ve benzer konumdaki ülkelerin CDS priminin oldukça üzerinde seyrediyor.

Tablodaki verileri kullanarak bugün bankaya yatırılan 100 TL’nin yıl sonunda ne kadar reel faiz elde edeceğinin hesabını yapalım. Bugün 100 TL’sini TL mevduat hesabına yüzde 17,40 yıllık faizle yatıran bir kişi yıl sonunda (yıl sonuna 160 gün kaldığı hesabıyla) yüzde 7,7 dönem faizi alır. Bu faizden yüzde 15 gelir vergisi stopajı kesilir ve eline yüzde 6,6 faiz geçer. Yıl sonu enflasyon beklentisi TCMB beklenti anketinde olduğu gibi yüzde 13,88 olursa bunun yıllık ortalaması yüzde 12,9, bugünden yıl sonuna kalan 160 günlük karşılığı da yüzde 5,74 olur. Buna göre bu 160 günlük dönemin reel faizi şöyle hesaplanır:

Reel Faiz = (1 + Net Nominal Faiz) / (1 + Beklenen Enflasyon) -1 = (1 + 0,066) / (1 + 0,0574) -1 = 0,0086 = % 0,9

Bu veriler ve varsayımlar altında TL mevduattan yüzde 1’e yakın reel faiz elde edilebiliyor.

Bu Durumda Merkez Bankası’nın Faizi Artırması Gerekir mi?

BU DURUMDA MERKEZ BANKASI'NIN FAİZ ARTIRMASI GEREKİR Mİ?

Yukarıda ortaya koyduğumuz analiz, eldeki verilere ve anketlere göre Merkez Bankası faiziyle gösterge faiz arasında bir fark olsa da bankaların mevduata uyguladığı faizle arada pek fark olmadığını, piyasada beklenen enflasyona göre bakıldığında bir reel faizin söz konusu olduğunu ortaya koyuyor. Öte yandan son günlerde ekonomi yönetimi tarafından yapılan piyasa dostu açıklamaların beklentileri olumlu yönde etkilemesine, Trump’ın verdiği faiz karşıtı demeçlerin Doları zayıflatmasının eşlik etmesiyle USD / TL kuru TL lehine toparlanmaya başladığına ve bu verilerin içinde bu toparlanmanın yansımalarının bulunduğuna dikkat etmek gerekir.

Verilere ve özellikle banka mevduat faizleriyle Merkez Bankası’nın bankalara fon sağlamakta uyguladığı faizlere baktığımızda Merkez Bankası’nın bir faiz artırımı yapması bu aşamada gerekli görünmüyor. Buna karşılık verilere değil de piyasa gerçeklerine baktığımızda Merkez Bankası’nın bu aşamada faiz artırımı yapmaktan kaçınması pek mümkün görünmüyor. Piyasadaki beklentinin ardında geçmişten gelen olumsuz birikimler var. Merkez Bankası, tuhaf bir biçimde, bağımsızlığını kanıtlamak için faiz artırmak zorunluluğuyla karşı karşıya bulunuyor.